Temps de lecture estimé : 2 min

Apprenez à obtenir un prêt immobilier dans le cadre d’une acquisition dans le cadre d’une SCI familiale : conditions de financement.

A voir aussi : Payer moins de taxe habitation pour logement vacant : astuces et solutions !

Plan de l'article

Famille SCI : L’utilisation de prêts immobiliers

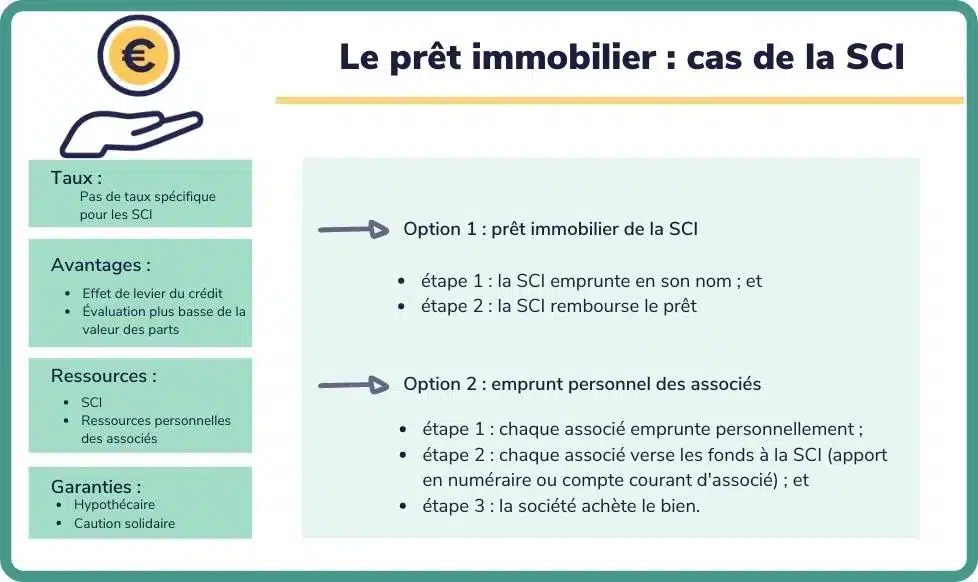

Le SCI est un statut juridique spécialement conçu pour l’investissement immobilier. Les partenaires qui doivent être âgés d’au moins deux ans peuvent mettre en commun leurs capitaux, mais peuvent également revenir à des prêts bancaires externes tels que des prêts immobiliers. Les partenaires de la famille SCi, c’est-à-dire les membres de la même famille, peuvent donc choisir un prêt bancaire, alors il est nécessaire d’avoir du capital existant et de présenter le projet d’investissement afin que la banque puisse fournir ou non un financement. Les conditions d’accès au crédit dépendent également du nombre de partenaires dans le SCI et de sa situation financière.

Il y a aucun prêt immobilier spécifiquement dédié au monde de SCI. Ce sera le même prêt immobilier auquel un emprunteur peut souscrire dans le cadre d’un achat personnel. Autrement dit, les banques se pencheront beaucoup sur la situation financière du SCI, le montant dela contribution ou le nombre de partenaires. IBS a intérêt à mettre en commun les risques associés, un actif qui doit être réclamé dans un dossier de prêt immobilier.

Lire également : Découvrez les mécanismes de défiscalisation immobilière : Loi Pinel, LMNP, Malraux et plus encore!

Termes et conditions des banques pour IBS

La capacité de crédit est un premier indicateur clé pour bénéficier d’un prêt immobilier. Ces informations peuvent être obtenues en partie grâce à l’EBE (excédent brut d’exploitation) présent dans les montants du bilan de l’entreprise . Il est idéalement nécessaire de présenter deux aperçus pour gérer son fichier reçu. Pour une famille SCI nouvellement créée, une présentation du projet immobilier, ainsi qu’ une prévision comptable, sera essentielle pour convaincre la banque , qui se penchera beaucoup sur les pensions estimées avec la propriété acquise.

L’ obtention du prêt immobilier nécessite une garantie, qui peut être une hypothèque ou un acompte. Les obligations sont généralement plus complexes à obtenir, car les conditions des garanties sont plus élevées que celles des banques. Par conséquent, seuls les meilleurs fichiers peuvent le prétendre. Une garantie supplémentaire est également requise, c’est la garantie du partenaire. Chaque partenaire sera sous la garantie SCI en fonction de ses actifs personnels. Bonne chose : les IBS sont exclus des prêts promotionnels tels que PTZ ou le prêt SIP .

Obtenir une estimation en ligne

Il n’est pas toujours facile de passer du temps sur le prêt immobilier lorsque vous accumulez une activité dans une fonction personnelle et en même temps la gestion d’un IBS familial. Nous devons être en mesure de comparer les propositions des établissements de crédit et de transmettre leur dossier à la banque, qui offre à la fois des conditions intéressantes et un contrat de prêt immobilier. AFR Financing, un centre de courtage spécialisé dans le statut professionnel, vous accompagnera dans vos procédures et s’occupera de l’ensemble de l’étude de votre dossier, de la simulation à la libération des fonds .

Laissez-nous trouver le meilleur tarif et les meilleures conditions pour votre financement professionnel de projet. Moins de 3 minutes c’est gratuit et sans engagement !

Deviner 0,57 % sur 20 ans

SIMULER MA DARTE 4.8 de 5 clients satisfaits

Prêt professionnel, taux de prêt, simulation de prêt, vous pouvez souffler, nous allons rugir pour votre projet !

Taux de financement de l’AFR par résultat qui sont assujettis à la nature du projet professionnel. Découvrez tous nos prix ici.